Wat betekent overbieden precies?

Overbieden betekent dat je meer biedt dan de vraagprijs van een huis. Dit heeft vaak invloed op je hypotheek omdat je sinds 2018 niet meer kunt lenen dan 100% van de door een taxateur vastgestelde marktwaarde van een huis. Alles boven die waarde moet je dus zelf betalen uit spaargeld of andere middelen. Houd er ook rekening mee dat je wanneer je een huis koopt te maken krijgt met aankoopkosten, dit is gemiddeld zo'n vier procent van de woningwaarde.

Voorbeeld:

Een huis staat te koop voor 400.000 euro, maar jij bent bereid om 440.000 euro te betalen, in dit geval biedt je 40.000 euro over.

In Nederland gebeurt overbieden steeds vaker, vooral in populaire gebieden waar veel mensen op hetzelfde huis bieden.

Waarom gebeurt overbieden nu zo vaak?

Er wordt in de huidige woningmarkt vaak overboden door een aantal redenen:

-

Schaarste aan woningen: er zijn simpelweg meer kopers dan woningen, dit stimuleert de huizenprijzen.

- Competitie onder kopers: zeker in populaire regio's leidt de interesse van meerdere kopers vaak tot een biedingsstrijd.

- Lage hypotheekrentes: door lage rentes zijn de maandlasten ook lager waardoor kopers meer kunnen lenen en dus ook meer kunnen bieden.

- Vraagprijs vs. marktwaarde: de vraagprijs ligt vaak hoger dan wat kopers bereid zijn te betalen, zeker in een stijgende markt.

Let op: overbieden brengt risico's met zich mee. Denk bijvoorbeeld aan extra eigen middelen die nodig zijn als je bod boven de taxatiewaarde uitkomt.

Beluister onze podcast 'Help, ik koop een huis' op Spotify.

In drie afleveringen vertellen we je alles wat je moet weten over het kopen van een huis.

Hoe werkt overbieden met je hypotheek?

Overbieden heeft niet alleen invloed op je spaargeld, maar ook op je hypotheek. Dit zijn de belangrijkste effecten:

- Hogere maandlasten: Een hogere koopprijs leidt vaak tot een hogere hypotheek en dus hogere maandelijkse kosten.

- Meer eigen middelen nodig: Het bedrag boven de taxatiewaarde moet je zelf financieren.

- Langere terugverdientijd: Betaal je meer dan de woning waard is, dan duurt het langer voordat de woningwaarde je hypotheek overstijgt.

- Minder financiële flexibiliteit: Door een groter deel van je spaargeld te gebruiken, blijft er minder over voor bijvoorbeeld een verbouwing of andere uitgaven.

Laat je altijd goed adviseren door een hypotheekadviseur. Zij helpen je de financiële risico’s in kaart te brengen en slimme keuzes te maken.

Wat is de Frits' Overbiedingsmonitor?

Iedere maand brengen wij met de Frits' Overbiedingsmonitor in kaart hoe er wordt geboden op koopwoningen in Nederland. In december 2025 werd bij zeven op de tien woningtransacties overboden. Gemiddeld lag het bod 8% boven de vraagprijs. In het vierde kwartaal van 2025 lag bij 24% van de aankopen de taxatiewaarde lager dan de koopprijs. In 2024 moesten starters daardoor gemiddeld 29.000 euro eigen geld inleggen. Meer inzichten vind je in onze Overbiedingsmonitor.

Hoe bereid ik me goed voor op een bod?

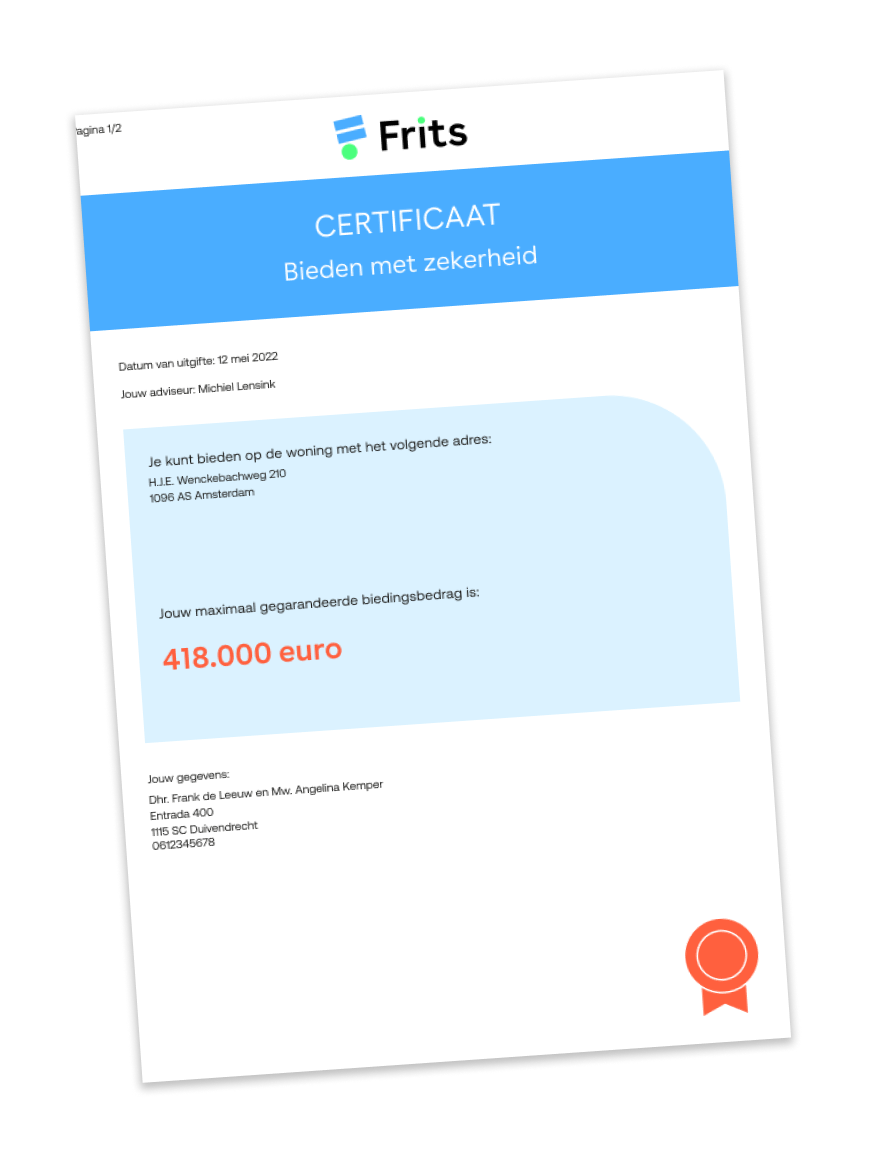

Bij het doen van een openingsbod is het belangrijk om te weten hoeveel je maximaal kunt lenen, achtergrondinformatie te verzamelen over het huis en de verkoper en gegevens op te vragen over de buurt. Je kan bijvoorbeeld in het Kadaster kijken voor hoeveel huizen in de omgeving zijn verkocht. Als je écht een streepje voor op je concurrentie, dan zou je met de Biedverzekering van Frits kunnen bieden zonder de ontbindende voorwaarde 'onder voorbehoud van financiering'.

Samenvatting: Overbieden wat betekent het en wat doet het met je hypotheek?

-

Overbieden is het bieden op een huis boven de vraagprijs.

-

Hypotheken zijn maximaal tot 100% van de taxatiewaarde, alles hierboven moet je zelf financieren.

- Overbieden kan leiden tot: hogere maandlasten, een langere terugverdientijd, minder financiële flexibiliteit en de noodzaak om meer eigen geld in te brengen.

- Denk dus goed na hoeveel je kunt en wilt besteden voordat je overbiedt.