Hypotheek afsluiten

Een hypotheek afsluiten lijkt ingewikkeld. Er komt in korte tijd veel op je af en er moet van alles geregeld worden. Wij nemen de tijd om jou alles uit te leggen, op zo'n manier dat jij het na kunt vertellen. Wij vergelijken álle banken en geven je voor elke situatie een passend advies.

Al meer dan 10.000 klanten geholpen bij het afsluiten van hun hypotheek

100% onafhankelijk advies van een gecertificeerde hypotheekadviseur

Wat kost ons hypotheekadvies?

- Vergelijk alle banken: Zeker weten dat je de beste hypotheek kiest.

- Bereken wat je kunt lenen: Bereken je maximale hypotheek met onze tools en adviseur.

- Voorsprong bij bieden: Gratis Biedcertificaat voor extra zekerheid bij verkopers.

- 24/7 inzicht: Altijd toegang tot jouw berekeningen en opties.

- Volledig geregeld: Van hypotheekaanvraag tot taxateur, notaris en overlijdensrisicoverzekering.

- Meenemen van je hypotheek: Check of je je rente mee kunt verhuizen.

- Overwaarde slim inzetten: Advies over de beste inzet van je overwaarde.

- Alles geregeld: Van het regelen van een overbruggingskrediet tot de bankgarantie.

- 24/7 inzicht: Altijd toegang tot jouw berekeningen en opties.

- Heldere uitleg: We leggen alles overzichtelijk uit, zodat jij altijd begrijpt wat er gebeurt en waarom.

- Advies op maat: Vind de beste manier om je hypotheek te verhogen.

- Slim gebruik van overwaarde: Haal het meeste uit je huis.

- Vergelijk alle opties: Kies de hypotheek die bij jouw plannen past.

- Heldere uitleg: Alles duidelijk en eenvoudig uitgelegd.

- Altijd bereikbaar: Voor al je vragen, zonder extra kosten.

- Besparen op je hypotheek: Ontdek direct of je kunt besparen.

- Vergelijk alle banken: Zeker weten dat je de beste keuze maakt.

- Eerlijk over kosten: Duidelijke uitleg over oversluitkosten.

- Volledig geregeld: Van hypotheekaanvraag tot taxateur en notaris.

- Heldere uitleg: Begrijp je opties en financiële voordelen.

* Ben je ondernemer? Dan komt er 400 euro bij omdat het meer werk kost.

** Soms kost hypotheekadvies meer tijd, omdat je bijvoorbeeld meerdere ondernemingen hebt of gaat scheiden. In dat geval betaal je één keer 700 euro extra. Voor welke situaties dat precies geldt, lees je op onze tarievenpagina.

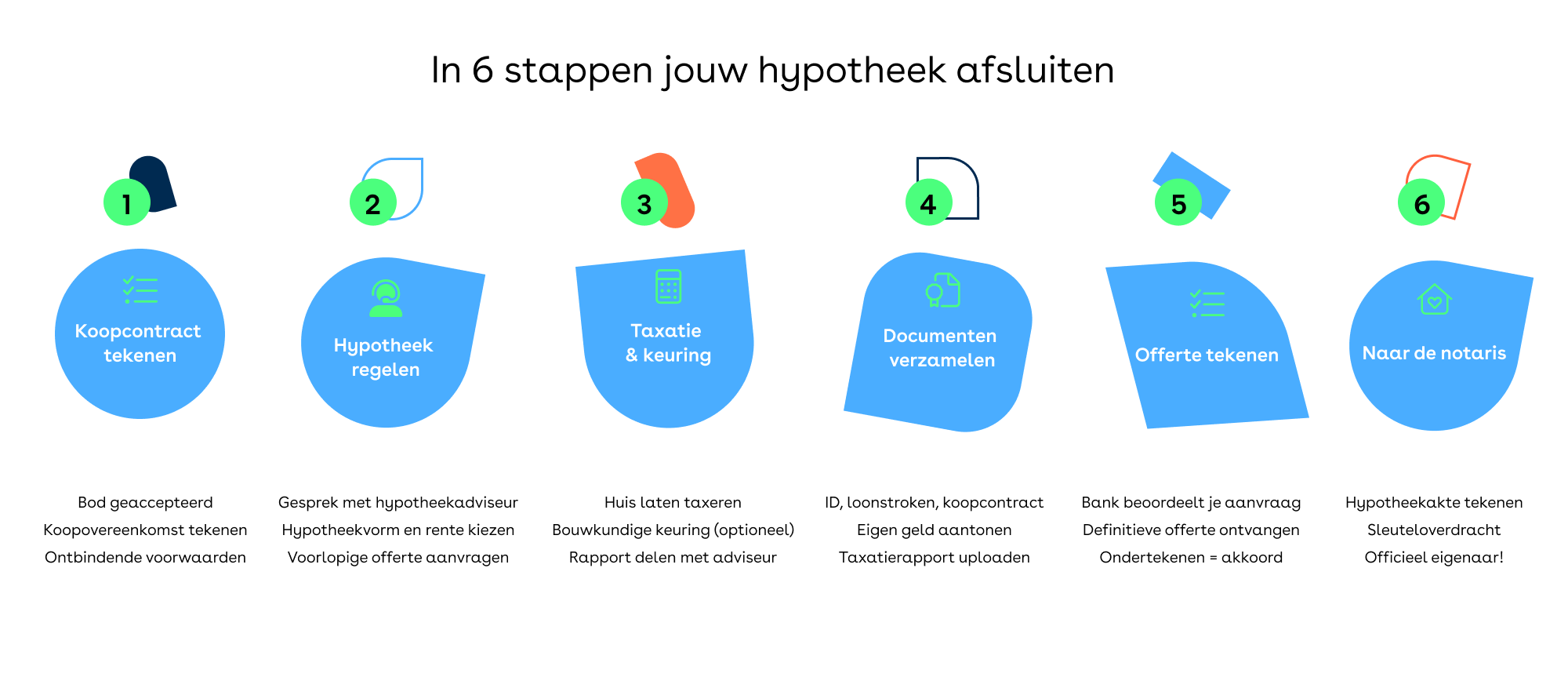

De stappen naar jouw hypotheek

1. Waarom een hypotheek afsluiten?

Wat is een hypotheek?

Een huis is vaak de grootste aankoop in je leven. Omdat bijna niemand dat bedrag zelf heeft, leen je het van de bank. Die lening - je hypotheek - betaal je terug over meestal dertig jaar, met rente

Rente en rentevaste periode

Hoe lager de hypotheekrente bij het afsluiten, hoe gunstiger voor jou. De hoogte hangt onder andere af van de rentevaste periode. Hoe langer je de rente vastzet, hoe hoger deze meestal is. Twintig jaar vast betekent vaak een hogere rente dan tien jaar.

2. Wat kost het afsluiten van een hypotheek?

Eigen geld

De bijkomende kosten - zoals advies, notaris en taxatie - betaal je zelf. Reken op zo'n 6% van de koopsom.

Notariskosten

De notaris regelt en registreert de hypotheekakte. Als starter betaal je ongeveer 1.539 euro aan notariskosten.

Taxatiekosten

Da bank wil weten wat je huis waard is. Het huis is namelijk het onderpand voor jouw lening. Om te kijken naar de waarde en de staat van het huis moet je een taxatie laten doen. Een taxatie via ons kost { hubdbtable.variables("cost_taxatie") }}.

Advies en bemiddeling

Voor advies en het regelen van je hypotheek betaal je bij ons als starter 2.400 euro .

NHG en bereidstellingsprovisie (optioneel)

Koop je een huis onder de 450.000 euro ? Dan kun je een hypotheek afsluiten met Nationale Hypotheek Garantie (NHG). Dit kost eenmalig 0,6% van de koopsom. Heb je meer tijd nodig dan de geldigheid van je hypotheekofferte toelaat? Dan betaal je soms een bereidstellingsprovisie in de offerte te verlengen.

3. Welke hypotheek moet je afsluiten?

Annuïteitenhypotheek

Bij een annuïteitenhypotheek betaal je elke maand hetzelfde bedrag. In het begin is dat vooral rente, later vooral aflossen. Je de hele looptijd elke maand hetzelfde bedrag. In het begin bestaat dat bedrag vooral uit rente, later vooral aflossing. Je netto maandlasten zijn in het begin lager, maar stijgen langzaam.

Lineaire hypotheek

Bij een lineaire hypotheek los elke maand evenveel af. Daardoor betaal je in het begin meer, maar dalen je maandlasten na verloop van tijd. Over de hele looptijd ben je iets goedkoper uit dan bij een annuïteitenhypotheek.

Aflossingsvrije hypotheek

Met een aflossingsvrije hypotheek betaal je alleen rente, wat lage maandlasten geeft. Aan het einde moet je het volledige bedrag in één keer terugbetalen. Sinds 2013 is de rente niet meer aftrekbaar, en voor starters vaak niet aantrekkelijk. Meestal mag je nog maar 50% van je hypotheek aflossingsvrij afsluiten.

Andere vormen

Oudere hypotheekvormen zoals bankspaarhypotheken, levenhypotheken, beleggingshypotheken en hybride hypotheken zijn niet meer af te sluiten. Heb je zo'n hypotheek en wil je die omzetten naar een andere vorm? In dit artikel lees je welke stappen je kunt nemen.

Welke bank kies je?

Samen met je adviseur kijk je naar de voorwaarden van verschillende banken. Zo kies je niet alleen de laagste rente, maar ook de voorwaarden die bij jouw situatie passen. Check alvast onze rentevergelijker om een indruk te krijgen.

4. Waar kijkt een hypotheekverstrekker naar?

Inkomen en type dienstverband

De bank kijkt naar jouw inkomen (Loan to Income, LTI) om te bepalen hoeveel je kunt lenen. Daarnaast mag je niet meer lenen dan 100% van de woningwaarde (Loan to Value, LTV). Een vast contract geeft de meeste zekerheid. Met een tijdelijk contract is een intentieverklaring vaak nodig. Ben je zzp'er? Dan gelden aanvullende eisen - zie onze gids voor zzp'ers.

Financiële verplichtingen

Heb je schulden of betaalverplichtingen, zoals een private-lease auto, telefoonabonnement of roodstand? Dan telt dit mee bij het bepalen van je maximale hypotheek. Alles wat bij het BKR geregistreerd staat, wordt automatisch meegenomen. Een studieschuld niet, maar die moet je wel zelf melden.

Koop je alleen of samen?

Koop je samen, dan telt het hoogste inkomen volledig mee en het inkomen van je partner voor 90%. Samen kun je dus vaak meer lenen.

Je leeftijd en pensioen

Ga je binnen tien jaar met pensioen? Dan kijkt de bank naar je verwachte pensioeninkomen. Dit voorkomt dat je straks maandlasten hebt die je niet kunt dragen.

5. Welke documenten heb je nodig voor je hypotheek?

Wat moet je aanleveren?

Je hebt minimaal zo'n 15 documenten nodig - afhankelijk van je situatie. Standaard zijn onder andere een identiteitsbewijs, recente salarisstrook, bankafschrift (minimaal één maand), bewijs van eigen geld, werkgeversverklaring en taxatierapport. Afhankelijk van je situatie kunnen daar extra documenten bij komen.

Hoe lever je die aan?

Bij ons doe je da digitaal, via een scan of duidelijke foto. In je persoonlijke dashboard zie je precies wat je nog moet aanleveren, de status per document én welke eisen banken eraan stellen.

6. De offerte en de hypotheekakte

De hypotheekofferte

De hypotheekofferte is het formele aanbod van de bank, inclusief alle voorwaarden en details van je hypotheek. De offerte bevat drie belangrijke data:

- Aanvraagdatum

- Tekentermijn: uiterste datum waarop je de offerte terugstuurt

- Geldigheidsdatum: uiterste datum waarop je bij de notaris moet tekenen

Ben je te laat? Dan vervalt het aanbod van de bank. In sommige gevallen kun je de geldigheid verlengen met een bereidstellingsprovisie (zie hoofdstuk 2).

De hypotheekakte

Na de ondertekening van de offerte stelt de notaris de hypotheekakte op. Dit document bevat alle afspraken die je met de bank hebt gemaakt: van maandlasten en rente tot hypotheekvorm en looptijd. Zodra je deze akte tekent bij de notaris, is je hypotheek officieel.

7. Zo houd je je hypotheeklasten laag

Ook een hypotheek met NHG helpt: daarmee krijg je vaak een lagere rente.

Heb je al een hypotheek? Dan kun je mogelijk besparen door over te stappen naar een lagere risicoklasse. Dat kan als je woning meer waard geworden is of als je flink hebt afgelost. Let op: dit gebeurt niet automatisch bij elke bank.

✅ Deze pagina is gecontroleerd door Thomas de Leeuw

✅ Deze pagina is gecontroleerd door Thomas de Leeuw

Laatste update: 2 mei 2025

De informatie op deze pagina is gecontroleerd door Thomas de Leeuw. Thomas heeft meer dan 10 jaar ervaring in de hypotheekbranche en deelt zijn expertise regelmatig in de media en op vakplatforms. Hij heeft deze pagina inhoudelijk beoordeeld op volledigheid, juistheid en actualiteit.

🔗 De inhoud van deze pagina is gebaseerd op informatie uit de volgende bronnen:

Veelgestelde vragen over het afsluiten van een hypotheek

Niet gevonden wat je zocht? Geen zorgen, we hebben hier de meest voorkomende veelgestelde vragen voor je verzameld. Nog meer vragen? Een overzicht kun je vinden op onze FAQ pagina.

Hoe gaat het afsluiten van een hypotheek?

De belangrijkste zaken bij het afsluiten van een hypotheek zijn jouw inkomen en het huis wat je wil kopen. Dit heet ook: het onderpand.

Tijdens het eerste gratis hypotheekgesprek verkennen we de mogelijkheden voor jouw hypotheek. We vergelijken álle banken voor jouw persoonlijke situatie. Daarna helpen we je bij het aanleveren van de juiste documenten om je hypotheek af te sluiten.

Hoeveel kost hypotheekadvies bij Frits?

Kan ik bij Frits afsluiten zonder advies?

Voorlopig nog niet. Met ons advies heb je inzicht en controle in je situatie, waardoor we samen tot een weloverwogen beslissing komen voor je nieuwe hypotheek. Op zo'n manier dat je het zelf ook snapt.

Hoelang duurt het afsluiten van een hypotheek?

Gemiddeld duurt een hypotheekaanvraag vier tot zes weken, gerekend vanaf het eerste gesprek. Dit kan erg verschillen en is afhankelijk van hoe snel de bank jouw aanvraag controleert en hoe snel jij de documenten verzamelt. Bekijk hier de actuele doorlooptijden.

Wat kun je verwachten van een eerste hypotheekgesprek?

Kunnen jullie bij alle banken hypotheken afsluiten?

Bij bijna allemaal! Maar wij nemen wel alle banken mee in ons advies. Als je beter bij een bank kunt afsluiten die wij niet aanbieden, dan vertellen onze tools en adviseurs je dat eerlijk.

Bij deze hypotheekverstrekkers sluiten wij geen hypotheken af, maar wij nemen ze wel mee in de vergelijking:

- Duitse Volksbank

- Impact Hypotheken

- Philips Pensioenfonds

- Regiobank

- SNS Bank

- Van Lanschot

Kan ik een hypotheek afsluiten met een studieschuld?

Ja, dat kan. Ook met een studieschuld kun je gewoon een hypotheek krijgen. Maar: het bedrag dat je kunt lenen is vaak wel iets lager.

Dat komt doordat je maandlasten meetellen bij het berekenen van je maximale hypotheek. Sinds de rente op studieschulden is gestegen, kijken banken niet alleen naar de hoogte van je schuld, maar ook naar de looptijd (15 of 35 jaar) en de rente. Hoe hoger je maandlasten, hoe minder je kunt lenen.

Let op: een studieschuld staat niet bij het BKR, maar je móét hem wel eerlijk opgeven. Doe je dat niet, dan kun je later flinke financiële problemen krijgen.

Benieuwd wat dit voor jou betekent? Bereken je maximale hypotheek met onze rekentool, of plan een gratis gesprek met een van onze adviseurs.

Waar sluit je het beste een hypotheek af?

Een onafhankelijke hypotheekadviseur vergelijkt tientallen aanbieders voor je. Zo weet je zeker dat je niet alleen een goede rente krijgt, maar ook een hypotheek die echt bij jou past. Bij Frits vergelijken we alle banken, ook de banken waar we geen hypotheek bij afsluiten.

Kijk verder dan alleen de rente

Kijk daarbij verder dan alleen de laagste rente. Wat nu het goedkoopst lijkt, hoeft niet altijd de beste keuze te zijn: Let dus ook op:

- Hoeveel je extra mag aflossen zonder boete

- Of je je rente mee kunt nemen als je verhuist

- Hoe makkelijk je kunt verbouwen met een bouwdepot

- In welke risicoklasse je hypotheek valt - hoe lager je lening t.o.v. je woningwaarde, hoe lager vaak de rente

Hoe werkt het online afsluiten van een hypotheek?

Online advies betekent niet dat je er alleen voor staat. Je spreekt gewoon een expert via (video)bellen – wanneer het jou uitkomt en waar je ook bent. Zo combineer je persoonlijk contact met het gemak van thuis.

Een online adviseur werkt efficiënter, waardoor de kosten lager zijn. En doordat we klanten in heel Nederland helpen, hebben we ervaring met allerlei situaties – van simpel tot complex. Je krijgt onafhankelijk advies, met een vergelijking van tientallen aanbieders. Alles regel je via een duidelijk online dashboard, waarin je zelf kunt meekijken, rekenen en het proces volgen.

Op de hoogte blijven?

Schrijf je in voor onze nieuwsbrief boordevol tips, hypotheeknieuws en aanbevelingen.

Kennisbank

Kennisbank.png)