Doe het zelf met je Frits dashboard en onze kennisbank!

Lukt het even niet om een afspraak in te plannen op een tijd die jou uitkomt? Dan kun je zelf vast aan de slag! Met onze rekentools, dashboard en de uitgebreide kennisbank kom je al een heel eind. Dit kun je zelf al doen:

- Een uitgebreide berekening maken van jouw leenruimte

- Alle banken bekijken en vergelijken met onze volledige bankenlijst

- Je goed inlezen in jouw situatie

- Jouw hypotheek keuzes op korte en lange termijn inzien

De Fritsanalyse: zelf aan de knoppen draaien

Tijdens je eerste hypotheekgesprek vul je met jouw adviseur je gegevens in, waarna je een mooi overzicht krijgt van je situatie en opties. Denk bijvoorbeeld aan de opbouw van je maandlasten en de verhouding tussen de restschuld en de looptijd van je hypotheek. Deze tool noemen we de Fritsanalyse.

Hoe gebruik je de Fritsanalyse?

Je kunt de Fritsanalyse samen met je adviseur doen. Maar ook al vóór je eerste gesprek kun je deze invullen. Helemaal zelf. Zo weet jij al meer van je hypotheek, én bespaar je tijd in je eerste gesprek. Tijd die je bijvoorbeeld kunt gebruiken om rustig wat extra vragen te stellen: twee vliegen in één klap, dus!

Hoe bereken ik zo precies mogelijk mijn hypotheek?

Om jouw maximale leenbedrag uit te rekenen, laat de bank een formule los op jouw persoonlijke en financiële situatie. Daarom willen zij inzicht in jouw inkomen en werksituatie, je schulden, bezittingen en ga zo maar door. Om dit in kaart te brengen wil de bank een hoop informatie en documenten inzien.

Kan ik het huis dat ik op het oog heb kopen?

Je hebt al een huis op het oog? Spannend! Of je deze kunt kopen hangt van een aantal dingen af. Ten eerste wil je natuurlijk weten hoeveel je maximaal kunt lenen, en wat de vraagprijs is van het huis.

Let wel op: de vraagprijs is iets anders dan de taxatiewaarde. Dit is belangrijk, omdat je bij een hypotheek te maken krijgt met de LTV (Loan to Value). Deze mag maximaal 100% zijn, wat betekent dat je nooit méér mag lenen dan de waarde van de woning. Is de taxatiewaarde lager dan de verkoopprijs? Dan moet je het verschil tussen de taxatiewaarde en de koopprijs uit eigen zak betalen.

Daarover gesproken; wist je dat je sowieso altijd eigen geld nodig hebt om een huis te kopen? Bovenop de prijs die je voor het huis betaalt, zijn er altijd extra kosten die je zelf moet betalen. Bijvoorbeeld voor hypotheekadvies, een taxatie, de notaris en een bouwkundige keuring.

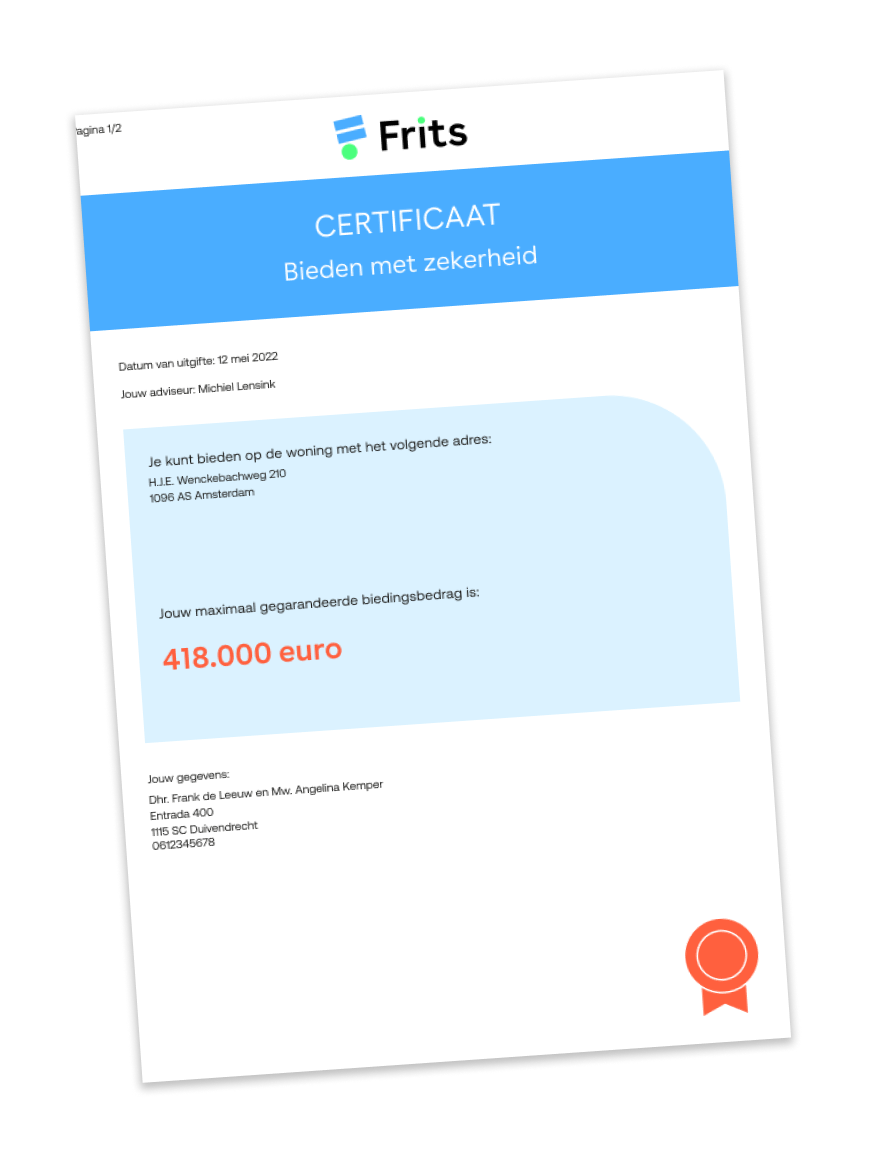

Waar moet ik rekening mee houden als ik ga bieden?

Hoe bieden op een huis precies in zijn werk gaat, is erg afhankelijk van de woningmarkt. In Nederland hebben we al een poos een krappe markt, wat betekent dat er meer vraag is dan aanbod. Hierdoor zijn er bijna altijd meer kapers op de kust, en is overbieden min of meer de norm geworden.

Houd hier rekening mee, want alles boven de taxatiewaarde van het huis mag je niet lenen in je hypotheek.

Wanneer is het voordelig om over te sluiten?

Oversluiten kost geld, maar levert ook geld op. Simpel gezegd is het voordelig om over te sluiten als je besparing groter is dan de oversluitboete die je aan de bank betaalt. De rente van je nieuwe hypotheek moet wel lager zijn dan de rente die je nu betaalt. Hoe de rente zich in de toekomst ontwikkelt lees je in onze renteverwachting.

Oversluiten kan in verschillende situaties handig zijn. Meer weten over hoe oversluiten in zijn werk gaat? Lees dan eens onze gids voor oversluiters, of bereken zelf jouw voordeel in onze oversluittool.

Met hoeveel kan ik mijn hypotheek verhogen?

Je hypotheek verhogen kan handig zijn als je bijvoorbeeld wilt verbouwen of een tweede huis wilt kopen. Met hoeveel je jouw hypotheek kunt verhogen is afhankelijk van een paar dingen.

Ten eerste de manier waarop. Je kunt je hypotheek bijvoorbeeld onderhands verhogen. Dit betekent dat je, toen je jouw hypotheek afsloot, een hoger bedrag hebt laten inschrijven dan je lening is. Als je dit niet hebt gedaan, kun je een tweede hypotheek nemen of je hypotheek oversluiten en verhogen.

Het bedrag is afhankelijk van jouw financiële ruimte. Heb je een verhoogde inschrijving en wil je je hypotheek onderhands verhogen? Dan is het eigenlijk al geregeld, je hoeft dan ook niet naar de notaris en het bedrag wat je hebt 'gereserveerd' kan vrij makkelijk worden vrijgegeven.

Bij andere manieren van verhogen wordt er, net als bij je oorspronkelijke hypotheekaanvraag, gekeken naar de maandlasten en hoe jij die kunt dragen. Ook krijg je hierbij te maken met extra kosten, bijvoorbeeld voor de notaris. Onze rekentool voor verhogers laat ongeveer zien met hoeveel jij je hypotheek kunt verhogen.

Een account maken

Inloggen op je dashboard

Tijd om te rekenen

Al je opties bekijken

Op de hoogte blijven?

Schrijf je in voor onze nieuwsbrief boordevol tips, hypotheeknieuws en aanbevelingen.

Kennisbank

Kennisbank